-

Инструменты

Инструменты

Модуль бронированияУвеличивайте продажи сайта с TL: Booking EngineСистема управленияУправляйте бронями в TL: WebPMSМенеджер каналовПовышайте загрузку с TL: Channel Manager

- Цены Цены

- Полезное Полезное

База знанийСформулируйте вопрос, например, «какие тарифы можно создать»Разделы и статьиКак настроить НДС для упрощенной системы налогообложения (УСН)

С 1 января 2025 средства размещения, которые работают на упрощенной системе налогообложения (УСН) по закону № 176-ФЗ от 12.07.2024 признаются налогоплательщиками НДС.

Как узнать ставку НДС

Ставка НДС зависит от общего дохода.

— Без НДС, если доходы не превышают 60 млн рублей.

— 5%, если доходы не превышают 250 млн рублей.

— 7%, если доходы не превышают 450 млн рублей.

— 20%, если доходы превысили 450 млн рублей — здесь появляется обязанность перейти на ОСНО, или если доходы не превышают 450 млн рублей, но отель выбрал платить 20% и остаться на УСН.

Как только доход превысил 60 млн рублей, отель может сразу же выбрать, какую ставку НДС применять:

Ставка НДС 5% или 7% на УСН

Ставка НДС 20% на УСН или ОСНО

Можно применять, пока сумма дохода не превысит 250 млн или 450 млн рублей.

Обязаны применять, когда сумма дохода более 450 млн рублей.

Можно применять при доходе до 450 млн рублей — с момента, как когда доход отеля превысил 60 млн рублей.

Нельзя применять вычеты и ставку 0% на проживание.*

Можно применять вычеты и ставку 0% на проживание.*

Обязаны применять ее в течение 12 кварталов, за исключением «слета» — случаев, когда предельные допустимые законом значения по доходам и средней численности работников превышаются.

Можно перейти на 5% или 7% в зависимости от дохода в начале очередного налогового периода (квартала).

Обратите внимание: При подаче декларации по НДС со ставкой 5% или 7%, указанная ставка должна применяться в течение 3 лет (12 кварталов)** и не может быть изменена на ставку НДС 0% и НДС 20%.

Подробнее о ключевых ставках и условиях для их получения читайте в нашем блоге в статье «Как изменится НДС для гостиниц в 2025 году — ключевые ставки и условия для получения НДС 0%».

* Налоговая ставка при реализации на территории Российской Федерации услуг по предоставлению в аренду или пользование на ином праве объектов туристской индустрии, а также услуг по предоставлению мест для временного проживания в гостиницах и иных средствах размещения.

** Ставка должна применяться в течение 3 лет (12 кварталов) кроме случаев, при которых налогоплательщик утратит право на применение УСН либо у налогоплательщика возникнет основание для освобождения от НДС.

Как настроить НДС в личном кабинете TravelLine

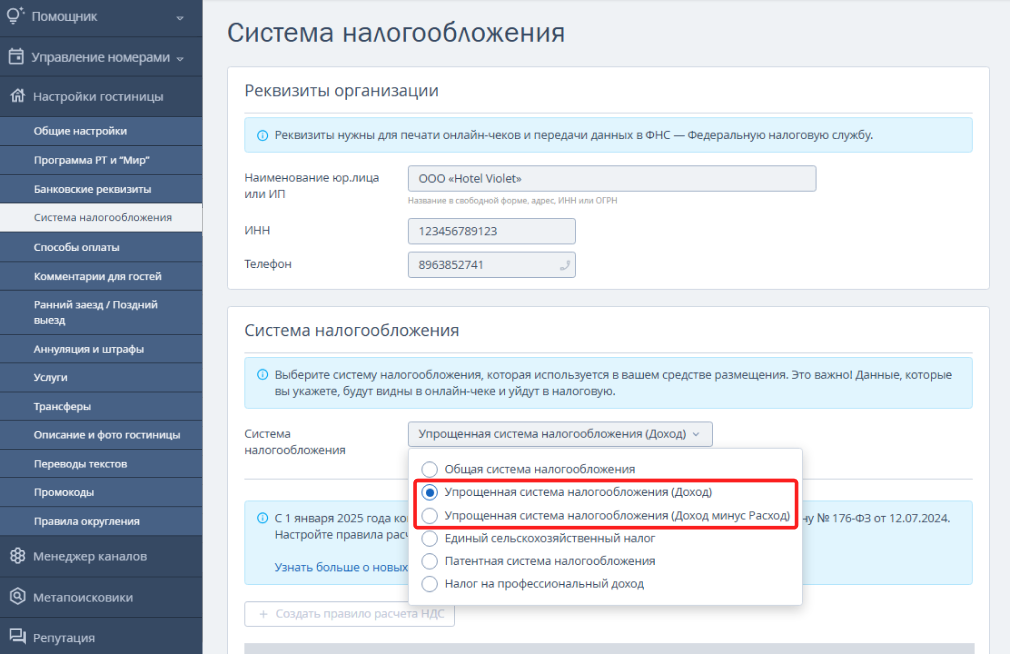

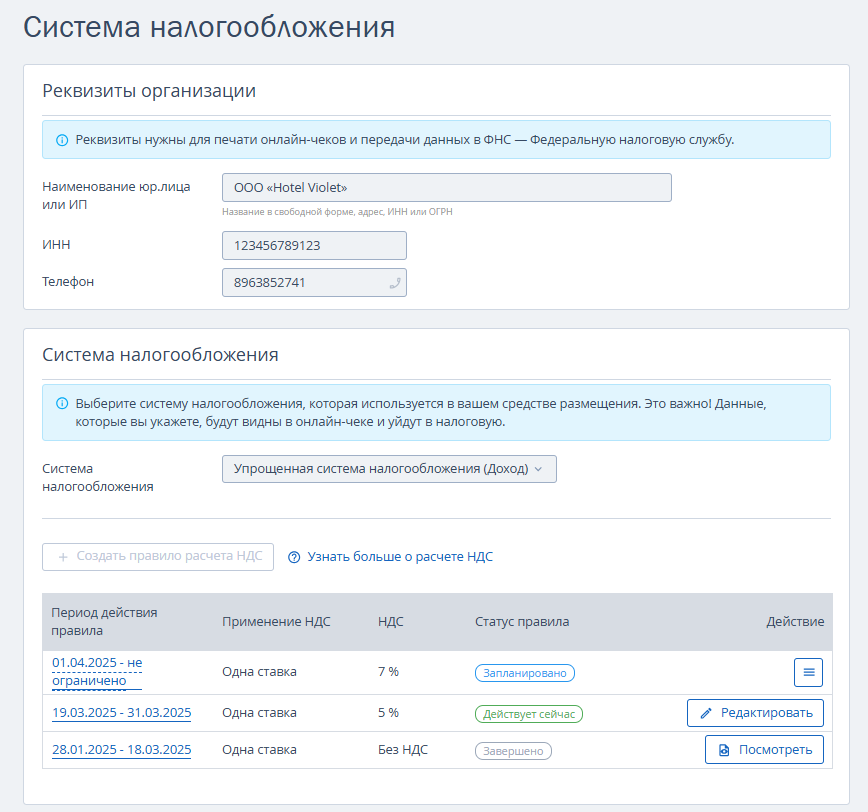

Перед настройкой правила в разделе «Настройки гостиницы» → «Система налогообложения» выберите систему налогообложения — «Упрощенная система налогообложения (Доход)» или «Упрощенная система налогообложения (Доход минус Расход)».

Обратите внимание. Если вы ранее работали на УСН без НДС и с 1 января ситуация остается прежней, т. к. доход компании менее 60 млн рублей, вам все равно следует настроить правило и указать — «Без НДС». Это необходимо для обеспечения корректной информации в чеках, которые выдаются гостям при оплате или бронировании.

Как создать новое правило

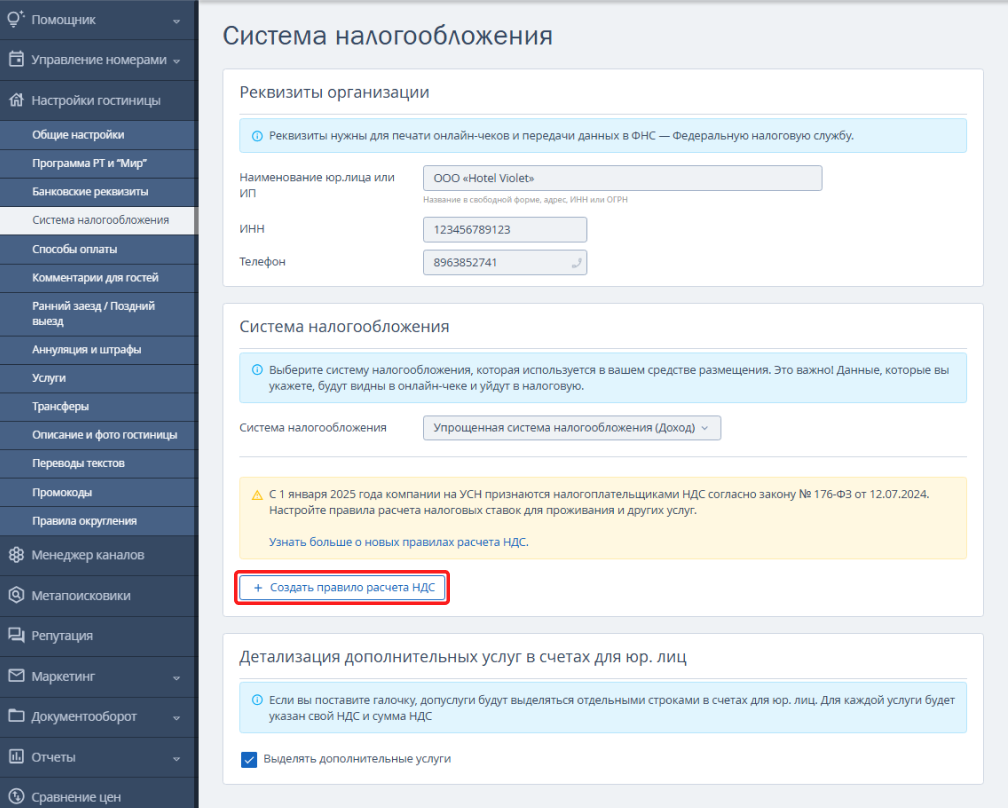

В разделе «Настройки гостиницы» → «Система налогообложения» нажмите кнопку «Создать правило расчета НДС».

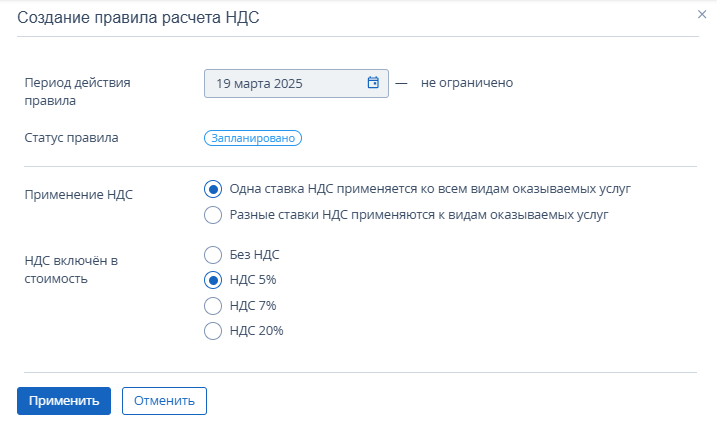

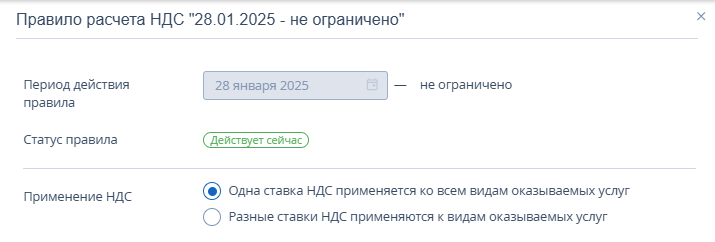

В окне «Создание правила расчета НДС» выберите условие применения НДС:

Одна ставка НДС применяется ко всем видам оказываемых услуг.

Разные ставки НДС применяются к видам оказываемых услуг.

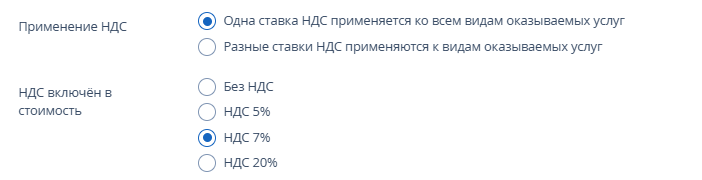

Если вы выбрали в условии одну ставку для всех оказываемых услуг. Укажите процент НДС, включенный в стоимость:

Без НДС.

НДС 5%.

НДС 7%.

НДС 20%.

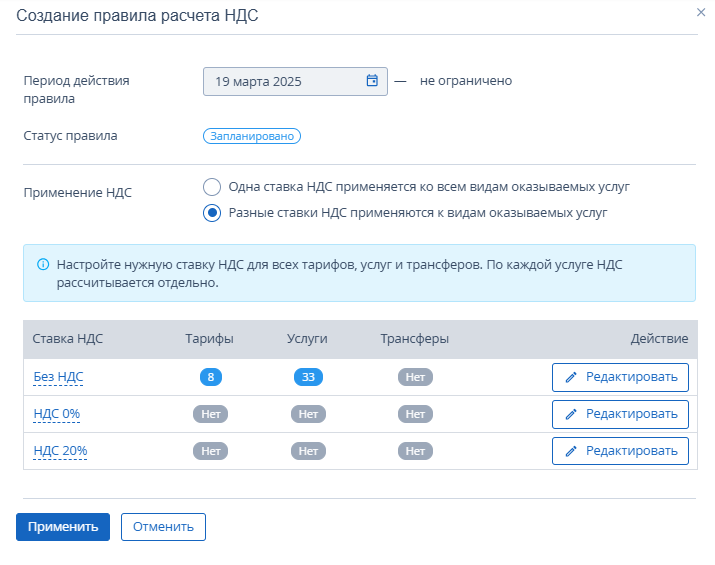

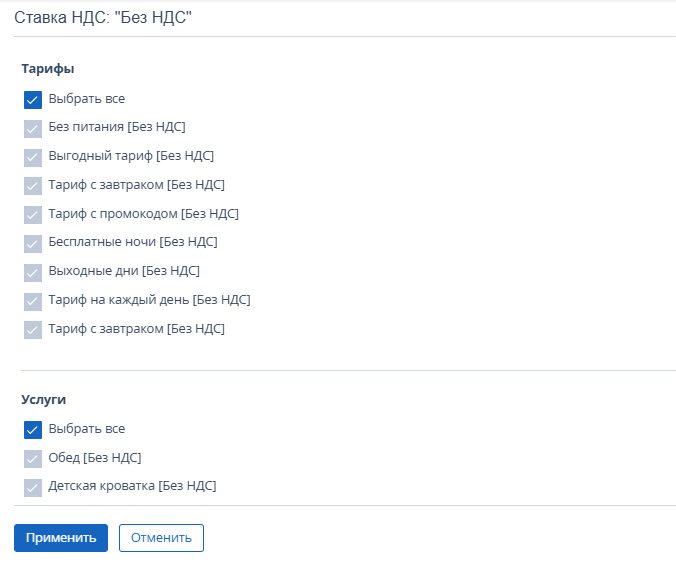

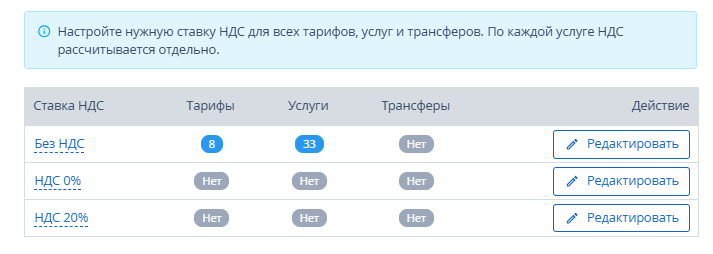

Если вы выбрали разные ставки НДС для оказываемых услуг, то доступны три варианта: без НДС, 0% и 20%. Укажите ставку НДС для тарифов, услуг и трансферов — для этого в столбце «Действие» напротив нужной ставки нажмите кнопку «Редактировать».

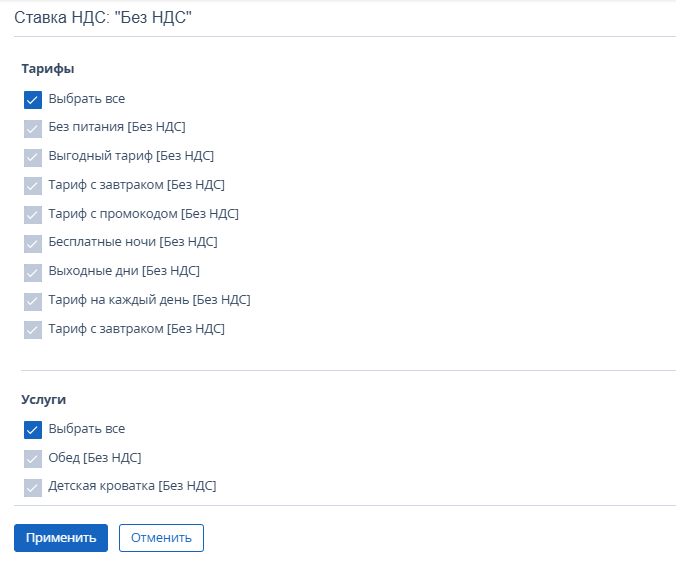

В открывшемся окне поставьте галочки напротив названия тарифов, услуг и трансферов, для которых хотите применить выбранную ставку НДС. Сохраните изменения.

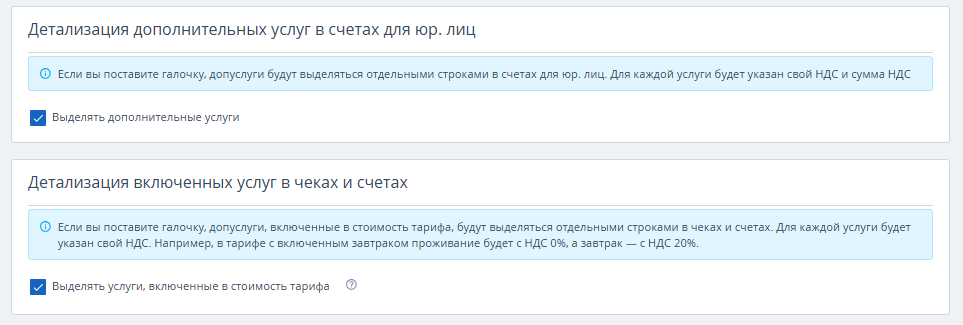

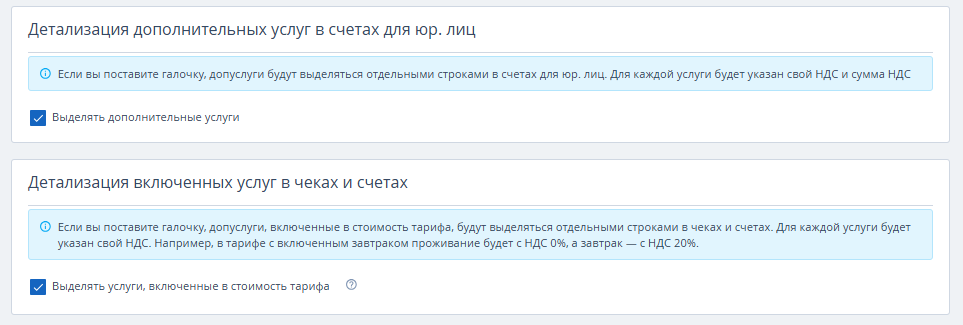

При необходимости вы можете включить или отключить детализацию включенных услуг в:

счетах для юр. лиц.

Если вы поставите галочку, допуслуги будут выделяться отдельными строками в счетах для юр. лиц. Для каждой услуги будет указан свой НДС и сумма НДС.

чеках и счетах.

Если вы поставите галочку, допуслуги, включенные в стоимость тарифа, будут выделяться отдельными строками в чеках и счетах. Для каждой услуги будет указан свой НДС. Например, в тарифе с включенным завтраком проживание будет с НДС 0%, а завтрак — с НДС 20%.

Примечание. Эта настройка не влияет на счет по брони по брони в TL: WebPMS. Чтобы включенные услуги не выделялись отдельной строкой, перейдите в раздел «Управление отелем» → «Настройки» → блок «Счета и платежи» → поставьте галочку в пункте «При формировании счета не выделять услуги отдельной строкой» — услуги, включенные в стоимость тарифа, в счете не будут выделены отдельной строкой, а будут учтены в стоимости проживания.

Однако НДС в счете будет отображаться, так как выгружается автоматически с помощью специальной переменной. В этом случае можно скачать счет и отредактировать вручную.Изменения ставок в течение года

Если в течение 2025 года доход вашего средства размещения превысит 60 или 250 млн рублей, новая ставка 5% или 7% должна применяться с 1 числа месяца, который следует за месяцем превышения.

Например, если с 1 января вы настроили ставку «Без НДС», так как ваш доход составлял меньше 60 млн рублей, а в мае ваш доход за текущий год уже стал превышать эту сумму, то, чтобы следовать законодательству, вам необходимо создать новое правило, выбрать одну ставку НДС 5% (или разные ставки НДС 0% на проживание и НДС 20% на все услуги) и указать дату начала действия — 1 июня.

Если в течение 2025 года доход вашего средства размещения превысит 450 млн рублей, ставка должна применяться с 1 числа текущего месяца. Вам необходимо будет перейти на ОСНО (0% и 20%).

Все созданные правила отображаются в списке в блоке «Система налогообложения». При необходимости вы можете отредактировать или удалить правило, если дата начала действия еще не наступила.

Правило, период действия которого завершен, можно только посмотреть, изменение его настроек недоступно.

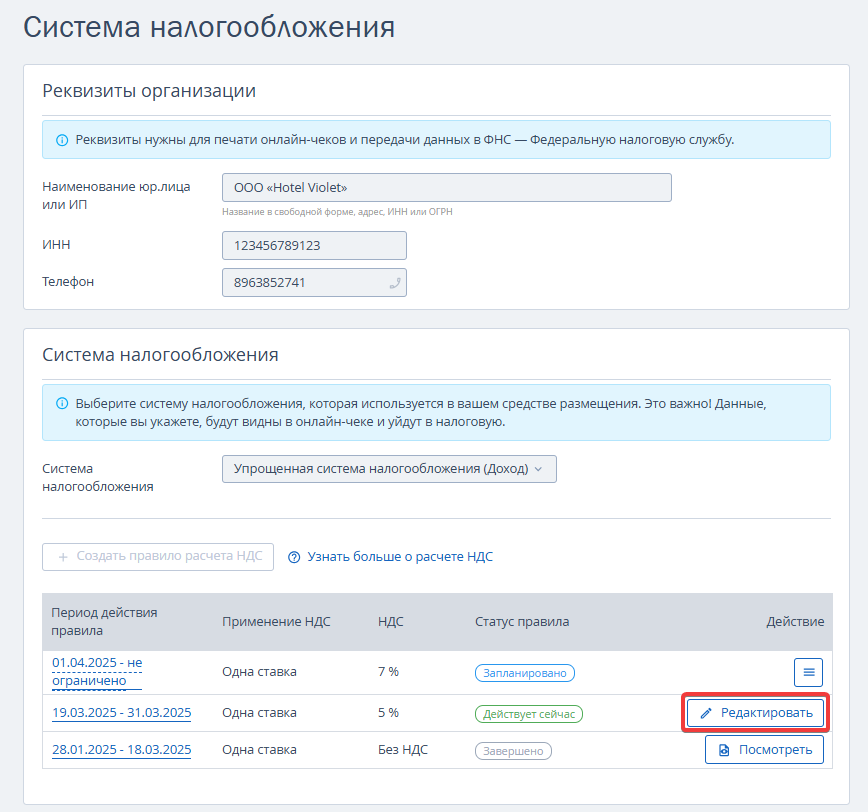

Как редактировать правило

Вы можете отредактировать действующее или запланированное правило. При этом в действующем правиле вы не можете изменить дату начала действия.

1. В действующем правиле нажмите кнопку «Редактировать».

2. В окне «Правило расчета НДС» вы можете:

Изменить условие применения НДС.

Изменить ставку НДС, включенную в стоимость, если выбрана одна ставка НДС ко всем видам оказываемых услуг.

Или изменить ставку НДС для тарифов, услуг и трансферов, если выбраны разные ставки НДС к услугам. Для этого в столбце «Действие» напротив нужной ставки нажмите кнопку «Редактировать».

В открывшемся окне поставьте галочки напротив названия тарифов, услуг и трансферов, для которых хотите применить выбранную ставку НДС. Сохраните изменения.

3. Подтвердите внесение изменений в действующее правило.

При необходимости вы можете включить или отключить детализацию включенных или дополнительных услуг в:

счетах для юр. лиц,

чеках и счетах.

Обратите внимание. Изменения в расчете НДС вступят сразу после сохранения и повлияют на все текущие и будущие бронирования.

Как настроить ставки НДС при автоматическом выставлении счетов в каналы продаж, читайте в статье «Автоматическое выставление счетов в электронные каналы продаж».

ИнструментыРазработка сайтовЦены и акцииКомпанияПолезные материалы